對EIGEN代幣進行分層分配並設定最大分配上限將有利於小額存款人。本文源自 Bankless 所著文章(或推文、貼文..等)《Welcome to Restaking Summer》,由 Blockbeats 整理、編譯及撰稿。

(前情提要: Bankless:以太坊現貨ETF何時會通過?)

(背景補充: Bankless預測2024:EigenLayer TVL突破100億美元、Solana會再當機..)

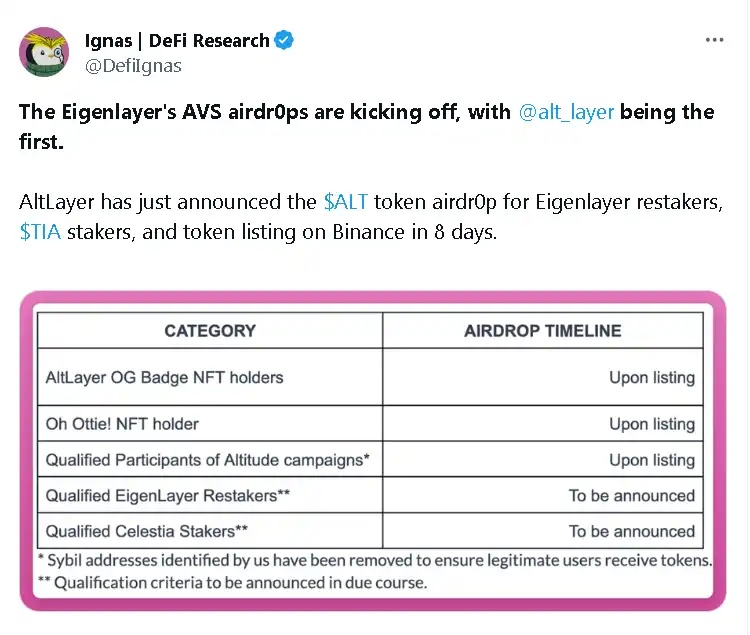

截至 1 月 25 日,據 EigenLayer 官網資訊,EigenLayer TVL 達 80.67 萬枚 ETH,價值約合 17.88 億美元。此外,團隊正在引入一種分配再質押積分的新方法,該方法將把分配給任何 LST、LRT 或個人存款的再質押積分上限設定為未來發行總量的 33%。

Bankless 分析師 Jack Inabinet 深入探討了 EigenLayer 背後的理念,並詳細介紹了其積分機制,從中分析其潛在空投價值。BlockBeats 將原文編譯如下:

只有少數幾個加密專案在空投剛開始時就為早期使用者創造了至少十億美元的財富,但我們很可能即將看到另一個熱門協議加入這個名單中。

再質押承諾成為一種具有變革性的加密經濟原語,EigenLayer 正站在努力使其成為現實的最前端。

今天,我們將探討為什麼 EigenLayer 是一個顛覆性的遊戲規則者,給出構建在其之上的服務型別的示例,為您解釋 EigenLayer 為什麼是下一個價值十億美元的空投機會的理由,並估計參與 EigenLayer 後能夠期待獲得多大規模的空投。

為什麼 EigenLayer 是一場顛覆性的變革者?

EigenLayer 建立了一個去中心化市場,允許以太坊持有者「再質押」他們的代幣,為不僅僅是以太坊網路的其他加密應用提供安全性。

作為一個可程式設計的信任網路,EigenLayer 允許開發者建立去中心化網路,同時避免了啟動和運營自己信任網路所帶來的困難。

由於協議開發者不再需要擔心執行驗證節點網路,他們可以更專注於重要事務,比如構建他們的應用程式,而不是過於努力支援保護其去中心化網路的可質押代幣的市值。

這降低了建立自己的去中心化網路的准入門檻,並賦予了加密安全應用的長尾更多權力。

使用 EigenLayer 的協議正在從以太坊現有的質押者那裡「租用」他們的經濟安全性,這種將已質押的以太坊重新利用以為多個應用提供安全性的做法,為質押帶來了資本效率,有效降低了保護額外網路的成本,同時對個別服務保持了強大的信任保證。

對於 EigenLayer 的再質押者,該協議提供了兩種增強收益的機會。再質押者不僅可以通過保護其他網路而獲得增強收益,而且他們還有資格從使用其服務的協議那裡獲得空投資格。

在 EigenLayer 上可以構建哪些服務?

EigenLayer 主動驗證服務(AVS)是指任何需要自己的分散式驗證節點網路進行驗證並依賴於 EigenLayer 提供安全性的系統。術語「AVS」實際上是一個真正的總稱,可以應用於協議可以服務的廣泛範圍內的任何去中心化驗證應用。

再質押者將他們的質押委託給 AVS 運營商,他們運營 EigenLayer 的基礎設施並使用再質押者的以太坊作為他們服務的保證金,以換取使用這些質押的以太坊作為質押品的能力。

最出名的 AVS 是 EigenLayer 的資料可用性解決方案 EigenDA。

雖然 EigenDA 目前尚未上線,但預計它將大大降低在 rollups 上釋出資料的成本,並且預計將提供比領先的 DA 解決方案 Celestia 更具成本效益的解決方案,這要歸功於再質押相對於 Celestia 模型中運營獨立 L1 區塊鏈的成本效益。

然而,EigenLayer 保護網路的能力遠不止於以太坊生態系統,多種應用正在 Cosmos 生態系統上構建。

對於那些不希望在 Cosmos 生態系統中啟動自己的代幣和驗證節點集的網路來說,Cosmos Hub(ATOM)長期以來一直是主要的跨鏈安全提供商,但 EigenLayer 希望很快奪取這一桂冠。

以太坊 os 和 Lay3r 是兩個 AVS,它們將使 Cosmos 鏈能夠使用 EigenLayer 現有的信任網路啟動其 L1,為 Cosmos Hub 提供更有吸引力(並具有成本效益)的安全替代方案。

就像 EigenLayer 的 AVS 可以用於為 L1 和 L2 區塊鏈提供安全性一樣,它們還可以驗證各種其他加密系統,包括去中心化的守護者和預言機網路。

EigenLayer 還旨在提高互操作性:他們的快速最終性 AVS 將使任何交易都能獲得即時結算的好處,橋接協議可以利用 AVS 來使用 EigenLayer 的再質押以太坊網路作為抵押品,促使結算在使用者交易傳輸過程中減少等待時間。

儘管人工智慧和密碼學的交叉點才剛剛開始被探索,但 EigenLayer 可能成為統一這兩個環境的重要參與者。Onchain AI 介面可能很快就能夠利用 AVS 驗證其演算法的完整性,通過生成零知識證明,而 EigenLayer 的再質押模型的資本效率使其比替代的 ZKML 技術更具成本效益。

EigenLayer 的空投會有多大?

對於具有實際現金流的加密協議進行準確估值已經足夠困難,更不用說對於尚不存在的協議了。雖然沒有直接可比的 EigenLayer,但 Celestia 提供了一個足夠接近的競爭對手來基於其估值。

Celestia 的唯一用途可能是作為資料可用性層,但該網路的 TIA 代幣目前的全面稀釋估值(FDV)為 150 億美元,略低於上週短暫達到的 200 億美元峰值。

與 Celestia 相比,EigenLayer 的優勢在於其提供的多種附加服務,除了資料可用性之外,存在多個收入驅動因素,這意味著市場可能會將 EigenLayer 視為比 Celestia 更具吸引力的投資機會。

不幸的是,EigenLayer 的估值受到了一個事實的影響,即它不是一個區塊鏈網路,這意味著 EIGEN 代幣無法像預期那樣積累 L1 溢價。

實際上,這意味著 EIGEN 的效用比 TIA 要低,因為它不會成為質押 AVS 的資產,這一因素將減少對該代幣的需求,可能導致 EigenLayer 以較低的估值交易。

EigenLayer 可以選擇通過將 EIGEN 用作網路提供的服務的支付代幣來增強 EIGEN 的實用性。然而,這是一個不太有效的需求來源,並且會被來自再質押者和 AVS 運營商不可避免的拋售壓力而部分抵消,這些運營商將其作為補償,希望套現並換成另一種資產。

考慮到所有這些因素,假設 EigenLayer 將以類似於 Celestia 的 FDV 進行交易似乎是合理的,可能在初始推出時估值在 100 億至 200 億美元左右。

雖然 EigenLayer 的代幣經濟學目前未知,但進一步假設他們會向早期使用者空投其代幣供應的 10% 似乎並不出奇,這將使該協議輕鬆地成為一個價值數十億美元的空投。

這對個人存款人意味著什麼?

目前,在 EigenLayer 中已經存入了 760,000 枚以太坊,即將進行的 LST 上限提升將進一步增加以太坊的數量。存款人每小時獲得每個以太坊抵押的一個點,並且總積分累積約為 10 億。

我們無法知道將有多少 EigenLayer 積分,因為尚不清楚空投將何時進行,以及在那時將有多少以太坊賺取積分,但我們知道 Polymarket 目前將 EigenLayer 空投在四月之前到達的概率定為僅有 13%。

假設從下一次提高存款上限的時間起,EIGEN 空投至少要再經過 180 天,而在此期間以太坊的管理量線性增加到 1 百萬,那麼在空投時將存在大約 48 億積分。

在估值範圍為 100 億至 200 億美元的情況下,假設總 EIGEN 供應的 10% 被空投,存款人可以預期每個積分獲得 0.21 至 0.41 美元,代表著每次 EigenLayer 於 2 月 5 日提高其 LST 上限時存入的以太坊可獲得的認領機會範圍為 907 至 1,814 美元。

值得注意的是,雖然許多假設必須滿足才能使此估算成立,這只是非鯨魚存款人可以預期獲得的最低分配;對 EIGEN 代幣進行分層分配並設定最大分配上限將有利於小額存款人。

如何最大化 EigenLayer 空投機會?

要獲得 EigenLayer 空投資格,首先需要做的事情是在日曆上設定一個提醒,在 2 月 5 日存入以太坊。

📍相關報導📍

從比特幣到EigenLayer,探索「加密無政府主義」的新時代