MEV 作為公鏈中自成一格的市場,其產業的發展以及潛在的機會在哪,本文將詳解 MEV 的現狀及未來。本文原自 Michael & Serein 所著文章《OP Crypto 研报:MEV现状及未来展望》,由 Blockbeats 整理。

(前情提要:MEV分享,能為 LSD 流動性質押帶來什麼甜頭? )

(背景補充:圖解MEV全賽道:黑暗森林的3個版圖 )

近日,以太坊基礎設施 Flashbots (MEV-Boost) 以 10 億美金估值完成約 6000 萬美金的融資,由 VC、Layer 2 、Angel Investors、DEX 以及 MEV 供應鏈參與者共同完成此輪融資。

MEV 貫穿區塊形成的整個程式,作為公鏈重要基礎設施衍生的市場,OP Crypto 團隊在 MEV 方向上關注了很多專案,而本文將詳細介紹我們視角里 MEV 產業的發展以及潛在的機會。

MEV 市場從何而來

MEV 在不同的利益相關方前有不同的價值體現,但通常來說大家理解為 (Maximum Extractable Value) 最大可提取價值,是通過新增、刪除並且更改區塊中的交易順序來衡量驗證者在向鏈中新增區塊時可以獲得的利潤。我們不難得出結論:由於區塊生成過程交易可被調控,因此 MEV 必然存在。

在後文我們將詳細講述它們之間的關係。

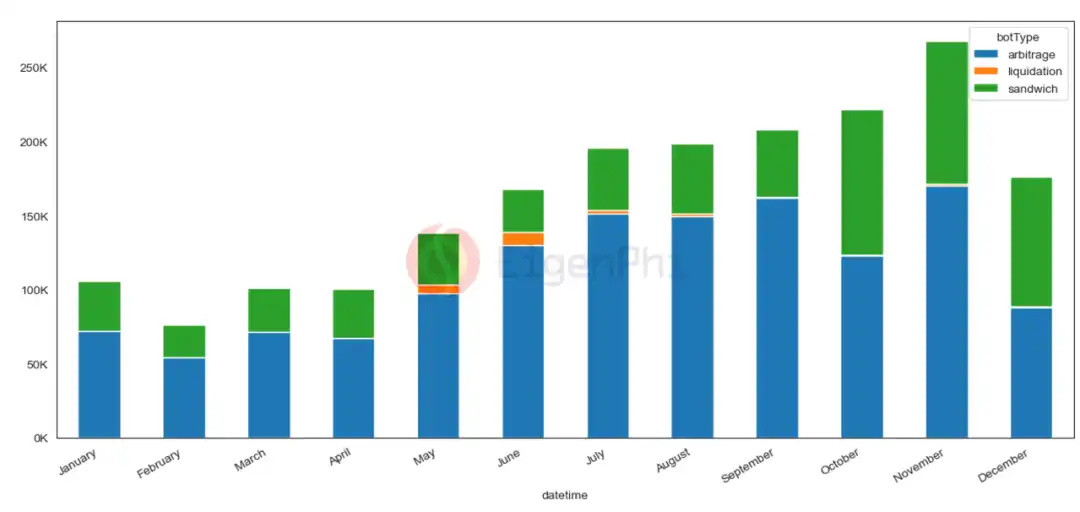

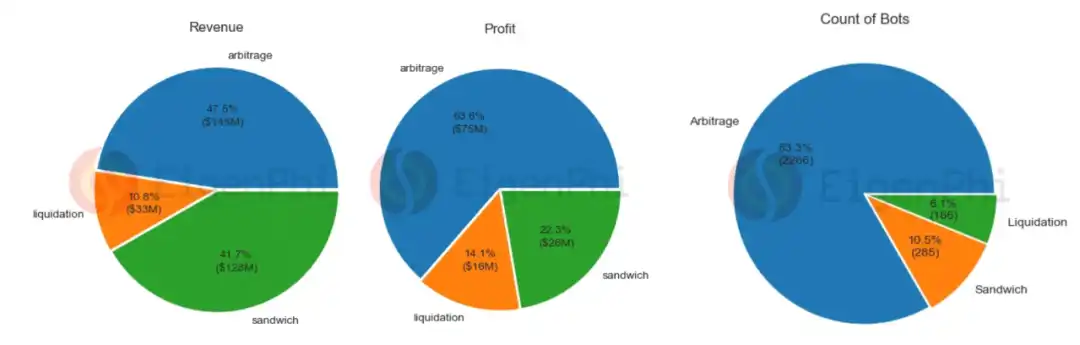

由此,MEV 衍生出了多種形式的獲利方式,主要包括套利、三明治攻擊以及清算。根據 Eigenphi 有關 2022 年各 MEV 交易頻率的資料,我們可以看到套利交易的頻率最高,平均約佔 68%,而三明治攻擊平均約佔 30.6%。

三種 MEV 方式的發生機制如下:

- 套利: 通過縮小市場之間的價差獲得套利收益

- 三明治攻擊: 通過識別交易意圖搶先買入和賣出

- 清算: 通過在市場波動期間利用債務和抵押品價值之間的差異,來獲得清算回報

不難發現,套利與清算都是能夠實現鏈上市場平衡的 MEV 形式,而三明治攻擊則是屬於人為竊取使用者交易果實的不公平交易行為。

MEV 有利有弊,比如套利能夠提高 DeFi 高效率,依靠 Searcher 能夠迅速扳平價差;但三明治攻擊卻會影響使用者體驗,造成高的滑點,且由於攻擊者會通過提高 Gas 費用來獲取優先交易權,導致網路擁堵和很差的使用者體驗。

以太坊區塊生成與 MEV 之間的關係

在以太坊 PoW 時代,MEV 的主要參與者包括搜尋者 (Searcher) 和礦工,礦工佔據 MEV 收入的大頭,且很大一部分的礦工本身也會去成為搜尋者。而自 Merge 以來,由於區塊生成程式的改變(執行層與共識層),驗證者的多樣性(Liquid Staking 等),以太坊的 PoS 機制改變了原先的 MEV 生態。以太坊在 Merge 後的區塊生成的邏輯如下:

從中,我們仍然可以看到交易排序過程是不夠去中心化的:交易定序看似由執行層和共識層共同決定的,但能夠上鏈的區塊構建與驗證是同一人,且由這一人決定交易序列。

MEV 市場規模

收入視角

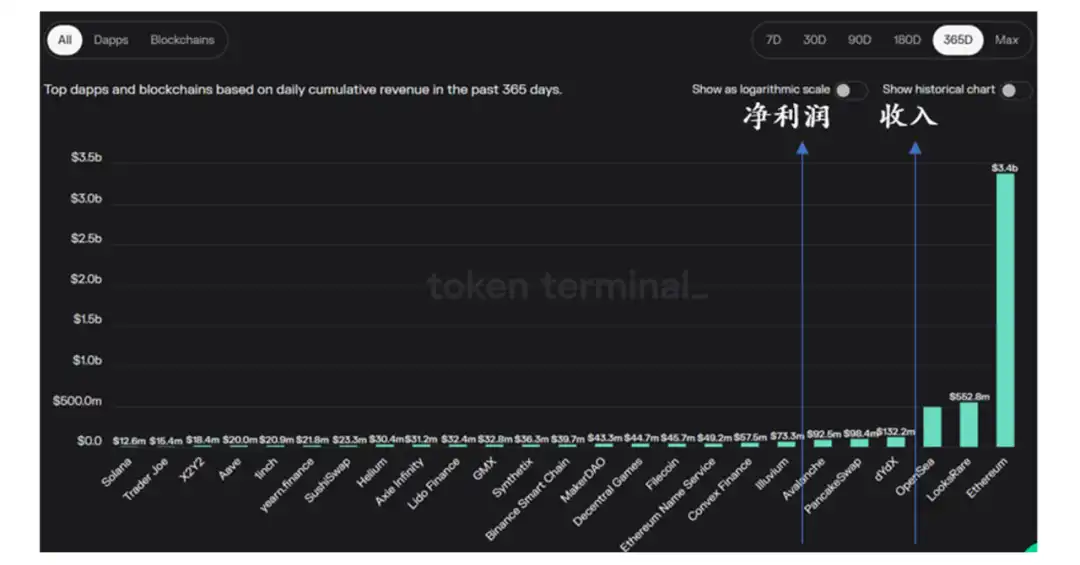

2022 年,2717 個 MEV Bots 為 MEV 市場創造了約 3 億美金的收入,套利的毛利高達 52%。收入規模僅此於 OpenSea、LooksRare 等頂級專案。

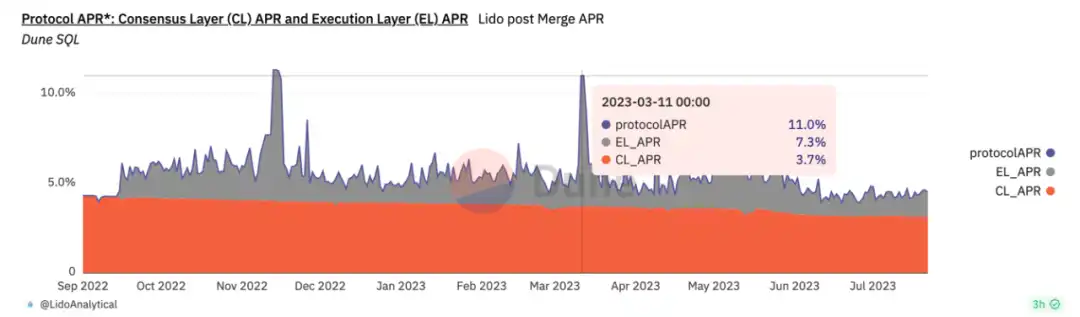

以 Lido DAO 的執行層 APR 為例,主要以 MEV 收入為主,約佔 stETH 總收入的 1/3。當鏈上交易火爆時,其一度佔比近 70%(2023 年 3 月 11 日)

因此我們可以推測,當牛市到來時,MEV 收入仍將佔到 Stake 總收入的 70%。牛市期間 MEV 市場收入水平規模與 LSD 市場收入水平相當。

交易量視角

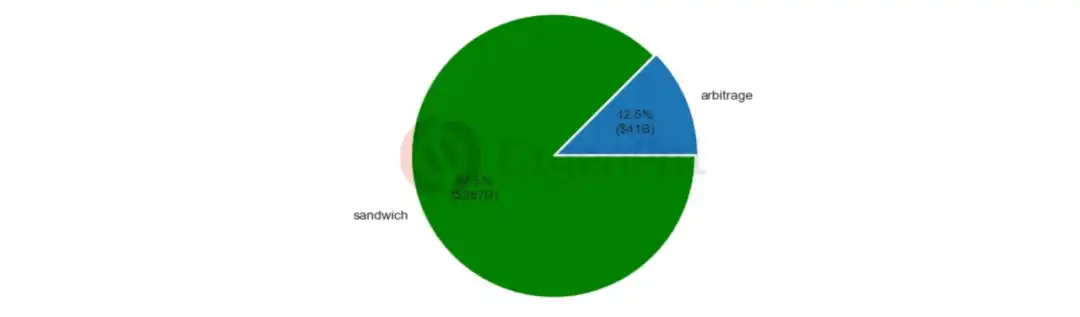

從交易量來看,2022 年三明治攻擊給市場帶來了 2870 億美元的交易量,明顯高於套利的 410 億美元交易量,佔比 87.5%,足以媲美頂級 DeFi 專案的年交易量。

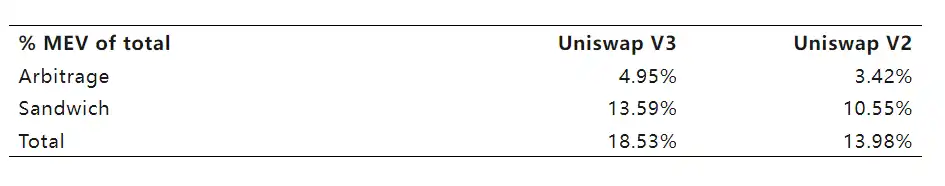

而從鏈上交易的場景來看,MEV 在 DeFi 頂級專案貢獻的交易量佔比也非常高:

MEV 價值鏈與產業格局

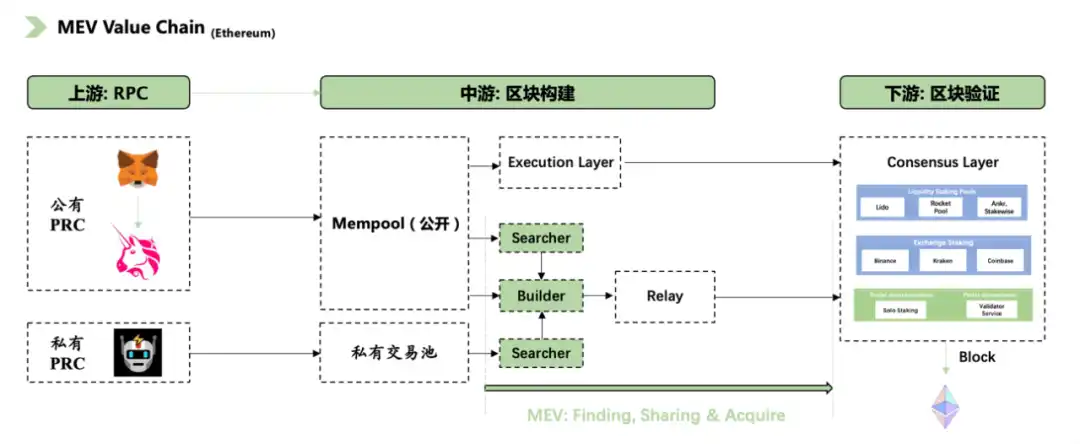

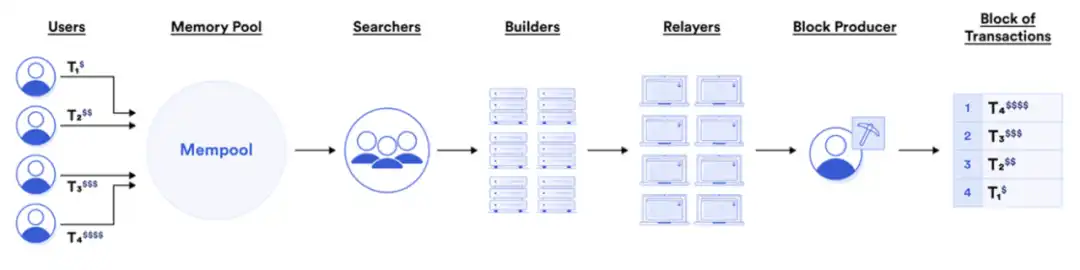

基於以太坊的當前結合了區塊生成體系,我們梳理出了 MEV 價值鏈,如下圖所示:

上游

主要為 PRC 提供方,完成簽名,然後將交易從本地廣播至網路中。

中游

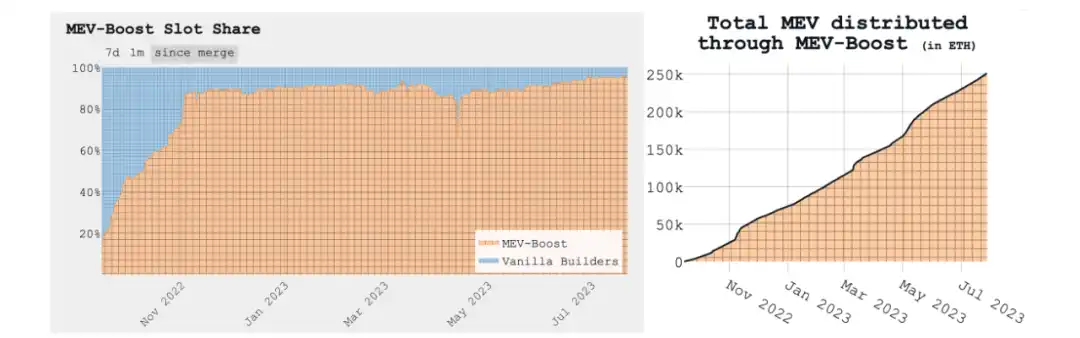

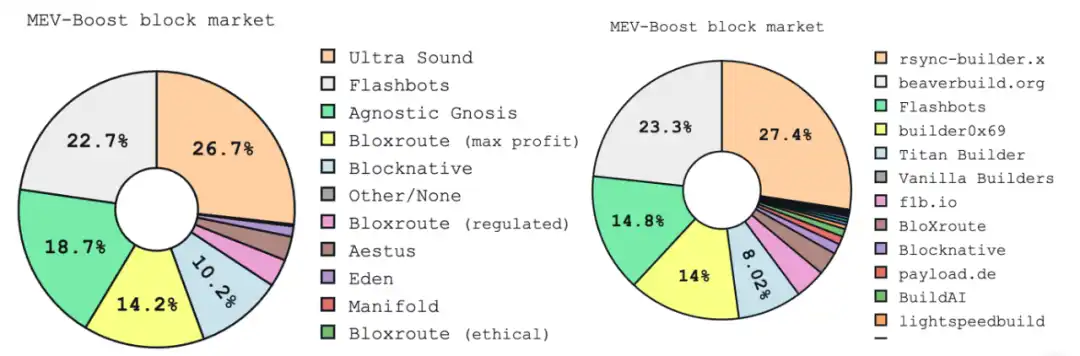

中游即是在公開或隱私環境中實現區塊構建(交易定序),並直接尋找 MEV 機會,確定 MEV 利潤分配方式。目前主流的方案仍是 Flashbots MEV-Boost,其在以太坊上的時隙份額都達到了 90% 的水平,MEV-Boost 上線至今不到一年時間的總 MEV 收入獲取高達 250k ETH (當前價值約 $469m)。

中繼器模式理論上將 Builder 與 Validator 分離, 但事實上,這也意味共識層的 Validators 不參與 bundle 競價且難以分享到 MEV 收入,但我們在「市場規模」部分提到 Lido 執行層收益大部分來自於 MEV,因此我們可以推斷 Flashbots 下的 PBS 並沒有很好的落地。

展開中游的利益相關者,我們可以看到礦池、LSD Stakeholders 等已經深深嵌入 MEV 獲取的生態中,並且 MEV 收入佔據了總收入的相當比例。反過來說,只要 MEV 機會存在,利益相關方仍然會以低成本的獲取方式參與。

下游

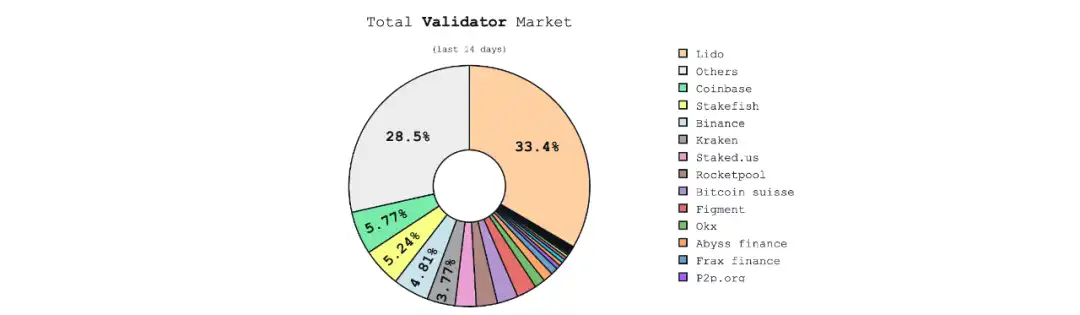

主要負責提議(驗證)新區塊,使使用者的交易和提取 MEV 交易被網路共識並最終獲得 MEV 收入。驗證者本身來自於 CEX、Liquid staking、機構質押或個人質押。當然,隨著流動性質押中的新機制出現,比如基於 DVT 的新質押池等,下游格局可能會發生一些變化,本文將不展開論述。

解決方案分享

Flashbots

Flashbots 是一個研發公司,旨在減輕 MEV 導致的負外部性(例如鏈上擁堵)。Flashbots 推出了幾個產品,例如 Flashbots Auction (with the Flashbots Relay), the Flashbots Protect RPC, MEV-Inspect, MEV-Explore and MEV-Boost 等。在這裡著重介紹一下 Auction(MEV-GETH)和 MEV-Boost 兩款產品。

延伸閱讀:Flashbot套利機器人能分潤!深入分析MEV賽道未來

MEV Auction

MEV Auction 是以太坊 PoW 時代的產物,當時的 MEV 參與者是 Searcher 和礦工,Flashbots Auction 提供了 Searcher 和礦工之間的私密通訊渠道,通過透明和公平的方式來協商交易定序和價格。

MEV Auction 具體流程如下:

- 提交拍賣: Searcher 將交易打包成 Bundles 提交到 Flashbots Auction,同時為 Bundles 指定一個最低價格

- 礦工競價: 礦工在拍賣系統中對感興趣的 Bundle 進行競價並指定最低價

- 構建區塊: 礦工從拍賣系統中選擇一個或多個競價最高的 Bundle,將其包含在區塊中

- 結算和執行: 區塊中包含的交易和 Bundle 將按照拍賣中達成的順序和價格進行執行

在原始的 MEV 獲取中,Searcher 之間需要通過高 Gas 來爭奪交易優先權(如果 Searcher 不是礦工的話),這導致了很強的負外部性,而 MEV Auction 的本質在於有交流協商交易排序的問題,對於 Searcher 來說,通過規避 Gas 戰爭來節省失敗的費用;而對於礦工來說,能夠在不參與 Search MEV 的前提下極大程度的享受 MEV 收入。

但隨著以太坊轉向 PoS,Flashbots 又推出了 MEV-Boost。

MEV-Boost

其本質邏輯就是將 Validator 構建區塊的過程外包,Builders 打包區塊,並通過中繼器傳遞給 Block Producer(也就是以太坊上的 Validator),最終形成區塊,也就是上文提到的 PBS。

具體流程如下:

在 MEV-Boost 中 Builder 也需要承諾不參與 Front-run,否則會被 slash,但很明顯這是一種授信方式。

MEV-Boost 本質上帶給 MEV 的好處與 MEV Auction 相同,都能夠公平有效的實現交易定序,並建立市場使得 MEV 收入在 Searcher 與 Validator 間自由分配。區別在於 Validators 能夠徹底外包區塊構建工作,Builder 的存在能夠加速區塊的生成,提高區塊鏈效率。

Shutter Network

Shutter Network 是一個開源專案,旨在通過使用基於閾值加密技術的分散式金鑰生成(DKG)協議來防止以太坊上的搶先交易。該協議通過閾值加密隱藏交易資訊,使攻擊者無法確定交易的具體資訊,包括買入或賣出、交換的代幣或價格。

具體流程如下:

- 金鑰持有者合作生成公鑰,只有 N 個金鑰持有者中的 N 個合作(N 稱為閾值),才能生成私鑰

- 一批交易由 eon 公鑰加密 (由 Keypers 向用戶廣播)

- 使用者通過檢查 N 個 Keypers 是否提交了相同的 eon 公鑰來驗證金鑰是否正確

- 使用者在本地自動生成一個批號,並獲得一個 eon 金鑰

- N 個金鑰使用者使用各自的私鑰對 Batch 進行解密

- Batch 將被發送到 L1/Rollup 進行驗證

其本質是一個關於 Keypers 的 DAO 治理平臺,Shutter 通過閾值加密與分散式金鑰生成實現區塊構建過程的加密,以確保交易序列在上鏈前是不可被觀察和修改的。但 Shutter 的方案也會讓 MEV 市場每年至少失去 1.3 億美金的收入。採取類似方案的專案還有 Penumbra,Osmosis 等。此類解決方案是否能取得足夠廣泛的接受度完全取決於與公鏈核心層的關聯度,我們較為擔心其未來能否實現穩定的盈利。

Chainlink FSS

FSS (Fair Sequencing Services) 是去 Chainlink 推出的中心化的交易排序解決方案,旨在為智慧合約系統減少最大可提取價值(MEV)所產生的負外部性。FSS 的實現不會改變區塊鏈原有架構,實現方式是通過定序來自智慧合約的交易,目前僅通過兩個原則對交易進行排序以確保公平,一個是基於因果排序(即閾值加密方式),一個是基於時間定序。

MEV 將何去何從

MEV-Boost 的出現使得 Searcher 與 Builder 的門檻降低,Searcher 掌握強大的交易識別演算法以及私有訂單流以創造 MEV 機會,而 Builder 本身具備一定的區塊執行能力,Searcher 將 MEV 的部分收益分配在競價的 Batch 中,Builder 僅需挑選最具價值的 Batch 並打包區塊提交中繼器即可分享到收益。這是一種更加高效的區塊生成模式,但仍然不夠去中心化。

MEV 目前面臨幾個重要的事實基礎:

1. PBS 被寫入以太坊規劃,Uniswap 領頭對抗 MEV

由前文所述,PBS 在 MEV-Boost 架構下的落地是不太成功的,擁有區塊執行能力的流動性質押池、機構或個人參與者本質上也希望分享到 MEV 蛋糕,而非單純獲得質押收益。

PBS 目前已被提議更新到以太坊架構,但中短期來看,市場始終需要對抗 MEV 的手段,因為 DeFi 專案需要為使用者提供更優鏈上交易體驗,以正向優化商業模式。

近期,Uniswap 推出了最新產品 Uniswapx,採取荷蘭拍模式以匹配供需訂單並集中流動性,Uniswapx 最核心的部分是把交易路由和聚合交易的功能外包給了一個新的參與者 Filter,由 Filter 與 Uniswap 的 Router 一起來執行接單和匹配訂單的任務,Filter 可以是交易聚合器、做市商或個人,自然也可以是 MEV 的 Searcher。這樣一來,由於競價機制的存在,交易者可能的 MEV 損失將會在競價過程中被彌補,所以來自 Uniswap 的 MEV 價值會被內化。從某種程度來說,MEV 在 Uniswap 中也會有很好的利益分配,並且 Searcher 還能夠為 Uniswap 使用者體驗服務。

延伸閱讀:解讀》為什麼UniswapX可以賦能DEX?關鍵在長尾加密貨幣

2. MEV 方案眾多,盈利較少

MEV 的大量收入都被 Searcher 和 Builder 收取,包括 Flashbots 在內的技術方案都沒有很好的盈利效應,當然也正是由於 Flashbots 的非盈利性質,導致後入場的專案很難盈利。

3. 多鏈 MEV 挖掘成為趨勢

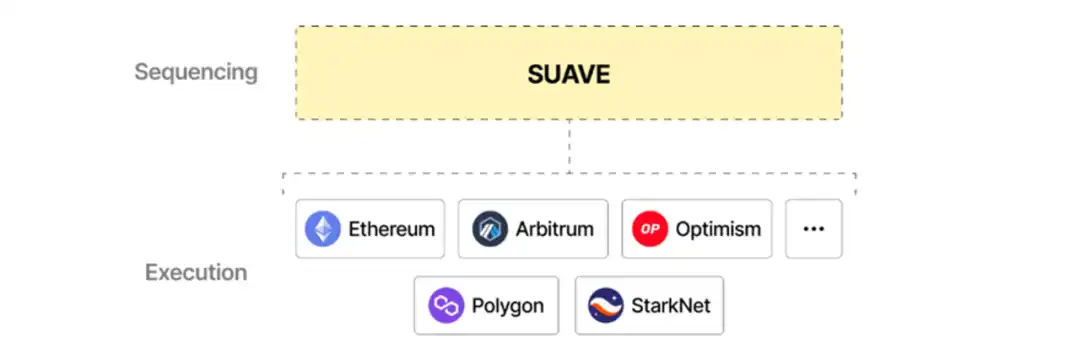

以太坊目前的 MEV 獲取毛利水平已不如 BSC,為了實現利潤的最大化以及全鏈效率,單鏈 Builder 和 Relay 的模式是定然走向衰退的。目前的新解決方案 SUAVE 以一條新鏈的形式充當其他鏈的獨立的 Mempool 和 Builder。

基於事實,我們認為未來的 MEV 市場將走向多鏈 MEV 獲取、天花板收入降低的新格局,展開細分賽道來看,Searcher 競爭將會更加激烈,更加考驗訂單能力以及演算法能力;Builder 將會更低成本的參與 MEV 市場。

總結

MEV 是一個區塊鏈中少見的強現金流,強交易相關,高收入但相對低風險的底層賽道,其規模隨市場波動的較大。

而從投資的角度而言,因為 MEV 盈利大多分配至 Searcher 和 Builder 導致做 MEV 相關的協議專案盈利能力成了新問題,我們發現目前新的競價系統 / MEV 協議的投資機會較少,即使對於 Searcher 而言,機構參與的投資機會也非常有限。

📍相關報導📍

以太坊開發者在合併前,努力解決潛在 MEV-boost 故障問題